1、政策首提“積極”發(fā)展,碳中和背景下核電迎來機遇期

1.1、十四五期間,核電開啟積極有序發(fā)展的新階段

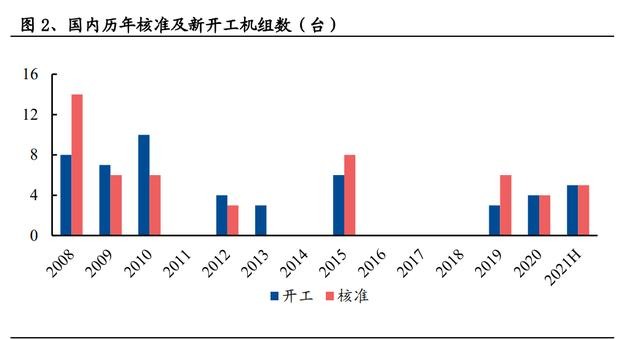

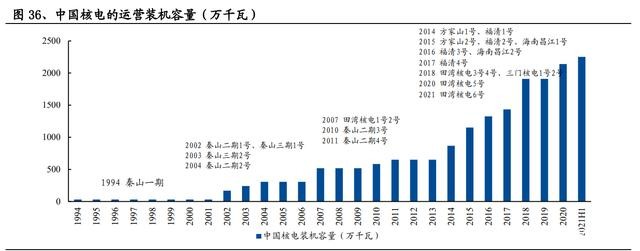

十三五期間核電行業(yè)波折中發(fā)展,實際裝機量未達原定目標。我國自 1974 年開 啟核電站的探索,1993 年首座商業(yè)核電站-大亞灣一號機組并網(wǎng)發(fā)電,此后核電進 入適度發(fā)展的階段。根據(jù)《核電中長期發(fā)展規(guī)劃(2011-2020 年)》以及《電力發(fā) 展“十三五規(guī)劃”》,均設(shè)定了“十三五”期間核電開工 3000 萬千瓦以上、2020 年裝機達到 5800 萬千瓦的目標。然而,截至 2020 年底我國實際在運核電裝機容 量為 5103 萬千瓦,未達成十三五規(guī)劃目標。2016-2018 年,三年核電項目零審批, 行業(yè)發(fā)展一度陷入停滯期。同時,早在 2014 年《能源發(fā)展戰(zhàn)略行動計劃(2014-2020 年)》中已經(jīng)開始研究論證的內(nèi)陸核電建設(shè),至今仍未開啟。

核電進入積極有序發(fā)展新階段,2021H 新開工 5 臺機組。2019 年,核電審批重啟 獲得官方確認。到 2025 年中國在運核電裝機達到 7000 萬千瓦, 在建核電裝機達到 3000 萬千瓦;到 2035 年在運和在建核電裝機容量合計將達到 2 億千瓦;核電建設(shè)有望按照每年 6 至 8 臺機組穩(wěn)步推進。2021 年上半年,我國 已新開工 5 臺機組(包括昌江核電站 3 號機組,田灣核電站 7、8 號機組,徐大堡 核電站 3、4 號機組),積極有序發(fā)展的政策正在逐步兌現(xiàn)。

1.2、沿海核電規(guī)模穩(wěn)步增長,在建機組 2025-2026 年迎投產(chǎn)高峰

十三五期間,我國核電裝機容量和在運機組數(shù)量穩(wěn)步增長。截至 2021H1,我國核 電裝機容量達到 5327 萬千瓦,同比增長 4.41%,在運核電機組達到 51 臺。2021 年 上半年,全國共有 2 臺核電機組首次裝料,田灣核電站 6 號機組(1118MWe)于 5 月 11 日首次并網(wǎng),紅沿河核電廠 5 號機組(1119MWe)于 6 月 25 日首次并網(wǎng)。

核電發(fā)電量 2021H 增速明顯回升,利用小時數(shù)延續(xù)提升趨勢。2020 年核電發(fā)電 量 3662.43 億千瓦時,同比增長 5.02%,增速放緩;2020 年核電平均利用小時數(shù) 達 7453 小時,同比繼續(xù)提升。2021 年上半年,核電發(fā)電量 1950.90 億千瓦時,同 比增長 13.70%,增速明顯回升;同時設(shè)備利用小時數(shù)達到 3805 小時(年化后為7610 小時),設(shè)備利用小時數(shù)自 2016 年以來持續(xù)提升。

核電投資額 2021H 增速回升,在建機組將于 2025-2026 年迎來投產(chǎn)高峰。2020 年 核電投資完成額為 378 億元,同比下降 22.54%。2021H1 核電投資額達 226 億元, 同比增速出現(xiàn)大幅回升。目前,我國在建核電規(guī)模約 1875 萬千瓦,由于核電的建 設(shè)周期通常為 5 年,受 2016-2018 年核電審批停滯的影響,目前我國在建機組將 于 2025-2026 年迎來投產(chǎn)高峰。

1.3、從設(shè)備到運營,核電產(chǎn)業(yè)鏈景氣度回暖

受益于核電積極發(fā)展的逐步兌現(xiàn),核電全產(chǎn)業(yè)鏈的景氣度有望回暖。核電產(chǎn)業(yè)鏈 及主要標的:

1)上游:核燃料、核電設(shè)備與核電建設(shè)

核燃料:核燃料主要成本為鈾。因須獲政府許可,國內(nèi)僅中核集團和中廣核 集團具備資格從事鈾礦開采進出口業(yè)務(wù)。且因高科技核燃料元件研制與國家 安全掛鉤,該領(lǐng)域由中核集團壟斷,核燃料元件企業(yè)議價能力極強。

核電設(shè)備:核心市場以國企為主,民營企業(yè)活躍于細分板塊。核設(shè)備技術(shù)門 檻較高且涉及公共安全問題,受政府嚴格管控,民營企業(yè)獲取資質(zhì)難度大。 當前中國核電研發(fā)技術(shù)快速發(fā)展,預計核電國產(chǎn)化程度穩(wěn)步提升。

核電建設(shè):中核建在核電建設(shè)市場具有絕對優(yōu)勢,在核島建設(shè)領(lǐng)域一家獨大。

2)中游:核電運營

核電運營:牌照壁壘,當前僅有四家企業(yè)(中核、中廣核、國電投、華能) 擁有核電運營牌照,而中核與中廣核兩大龍頭占據(jù)主要市場份額。核電站前 期投資規(guī)模大、建設(shè)期較長,運營期間固定資產(chǎn)折舊費用高,核燃料成本占 比較大。

3)下游:乏燃料后處理、檢修維護

乏燃料后處理:國內(nèi)尚未形成完整的乏燃料處理工業(yè)體系,目前乏燃料處置 仍以貯存為主,乏燃料后處理廠正在規(guī)劃實施中。

檢測維護:主要由核電建設(shè)公司業(yè)務(wù)延伸而來。

2、運營期穩(wěn)健現(xiàn)金牛,利用小時數(shù)優(yōu)勢可作為優(yōu)質(zhì)基荷電源

2.1、商業(yè)模式:重資產(chǎn)模式+運營期現(xiàn)金牛

建設(shè)期:工期長,投資額大

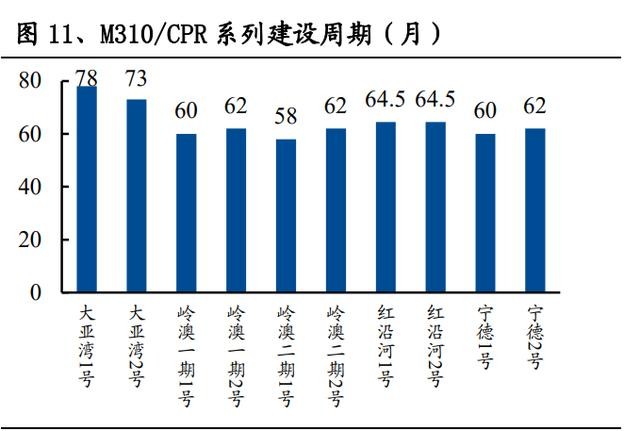

核電站的設(shè)計工期通常為 5 年,而實際建設(shè)周期約在 5-10 年。因缺乏施工經(jīng)驗, 設(shè)計變更,耗時檢測等原因,中國核電機組普遍存在首堆拖期問題,導致建設(shè)期 利息費用增長、發(fā)電成本提高。而批量化生產(chǎn)有利于核電機組建設(shè)周期縮短、成 本下降。實現(xiàn)批量化建設(shè)之后,M310/CPR 等同機型系列建設(shè)周期可逐漸穩(wěn)定在 5 年左右。

不同代次的核電機組建設(shè)成本不同,建筑成本分類構(gòu)成存在略微差別。三代核電 技術(shù)提高了發(fā)電效率和單機組容量,且更關(guān)注設(shè)備安全,建設(shè)成本較二代+有所提 高,在 AP1000 基礎(chǔ)上自主研發(fā)的三代核電技術(shù) CAP1000 的建設(shè)成本為 14000 元 /kW,華龍一號建設(shè)成本達 17390 元/kW。受益于國產(chǎn)化研發(fā)替代,批量化建設(shè)后 有望降低建設(shè)成本。

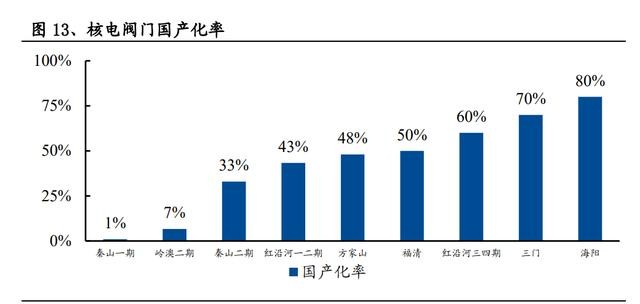

國產(chǎn)研發(fā)替代有利于降低核電建造成本。我國核電機組國產(chǎn)化程度逐步提高,以 核級閥門研發(fā)為例,核電閥門作為機組建設(shè)中使用數(shù)量較多的介質(zhì)輸送控制設(shè)備, 目前已達到近 80%的國產(chǎn)化程度,而國產(chǎn)核級閥門價格僅為進口閥門的 11.5%。

以 M310/CPR 核電系列為例,初期從法國引進的大亞灣首批機組單位投資額較高。 經(jīng)過初步國產(chǎn)化后,國產(chǎn)化率達 30%的嶺澳一期單位投資額有所降低。而 CPR1000核電機組技術(shù)基于 M310 進行了進一步的國產(chǎn)化創(chuàng)新,通過比較 M310 機組和 CPR1000 機組可得,國產(chǎn)化研發(fā)使同類型機組的投資成本顯著下降。

運營期:穩(wěn)健現(xiàn)金牛

(1)收入端: 營業(yè)收入=電價*上網(wǎng)電量=電價*裝機容量*利用小時數(shù)*(1-廠電率)

電價: 1)2013 年之前開始商運的機組分別定價,2013 年之后執(zhí)行 0.43 元/千瓦時的標桿 電價、并與當?shù)厝济荷暇W(wǎng)電價比較取其低值。 2)隨著電力市場化改革推進,核電上網(wǎng)電價分成兩部分,設(shè)計利用小時以內(nèi)的電 量按照政府定價執(zhí)行,以外的電量按照市場價格執(zhí)行。 3)首批三代核電機組定價基本低于核電標桿電價,高于當?shù)厝济簶藯U電價。

上網(wǎng)電量: 由于核電設(shè)備平均利用小時保持較高水平,2016 年以來核電利用小時數(shù)呈現(xiàn)小幅 提升趨勢,核電的上網(wǎng)電量主要由投入運營的裝機容量決定。截至 2020 年末,我國運行核電機組共 49 臺,裝機容量為 5102.72 萬千瓦。根據(jù)《“十 四五”規(guī)劃和 2035 遠景目標綱要》,至 2025 年預計我國核電運行裝機容量將達到 7000 萬千瓦(據(jù)此計算十四五期間 CAGR 為 6.53%)。

(2)稅收優(yōu)惠: 核電企業(yè)享有增值稅先征后退,高新技術(shù)企業(yè) 15%所得稅稅率優(yōu)惠等政策。

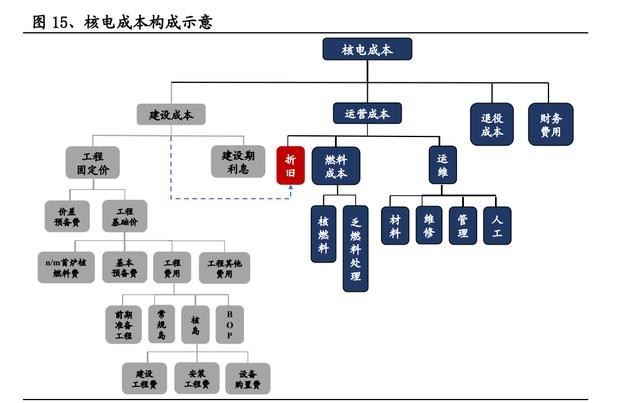

(3)成本端: 核電運營期成本=折舊(30-40%)+燃料成本(20-30%)+運維及其他(40%)

核電項目前期建設(shè)投入高昂,因此固定資產(chǎn)折舊成本較高(占主營業(yè)務(wù)成本的 30-40%),核燃料成本次之(占主營業(yè)務(wù)成本的 20-30%)。核燃料的主要成本為鈾, 自 2011 年以來鈾價呈現(xiàn)下行趨勢。全球的鈾礦產(chǎn)出大國主要有哈薩克斯坦、澳大 利亞、納米比亞、加拿大等國,而中國國內(nèi)的鈾礦資源短缺,2019 年國內(nèi)產(chǎn)量僅 占需求量的 20%,利用海外鈾礦成為中國鈾礦消費的主要來源。

主要途徑包括: 1)通過貿(mào)易進口,2)海外直接投資礦山。2012 年 5 月,中廣核完成對湖山鈾礦 項目 100%股權(quán)的收購(位于非洲納米比亞),其鈾資源儲量位列世界第三,2018 年達產(chǎn)。2019 年 7 月,中核集團向力拓集團收購羅辛鈾礦(位于非洲納米比亞), 正式控股世界第四大產(chǎn)能鈾礦(持股 68.62%)。通過海外收購鈾礦資源,我國核 電行業(yè)發(fā)展的燃料對外依存制約得以緩解。

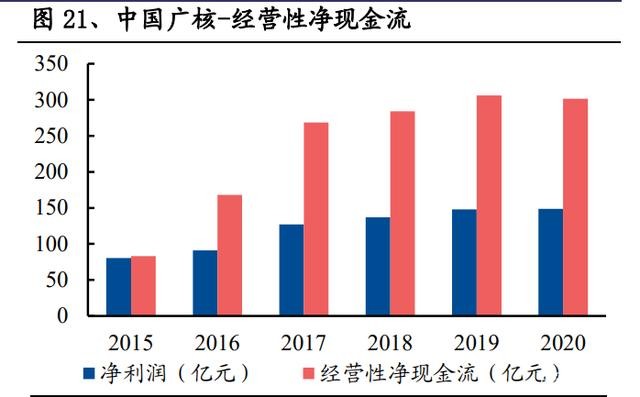

(4)現(xiàn)金流: 核電資產(chǎn)運營期可獲得穩(wěn)健而充裕的經(jīng)營性凈現(xiàn)金流。2020 年,中國核電的經(jīng)營 性現(xiàn)金凈流入為 311.28 億元,是公司同期凈利潤的 2.84 倍;中國廣核的經(jīng)營性現(xiàn) 金凈流入為 301.55 億元,是公司同期凈利潤的 2.03 倍。

一般核電站的經(jīng)濟壽命周期為 40-60 年,核電公司不同類別資產(chǎn)的折舊年限不一, 根據(jù) 2020 年固定資產(chǎn)折舊/年均固定資產(chǎn)原值計算,中國核電的固定資產(chǎn)平均折 舊年限為 25.63 年,中國廣核為 31.98 年。當折舊完成而核電站資產(chǎn)仍在運營時, 凈利潤將大幅躍升。

2.2、能源結(jié)構(gòu)視角下的對比:核電是低碳高效的優(yōu)質(zhì)基荷電源

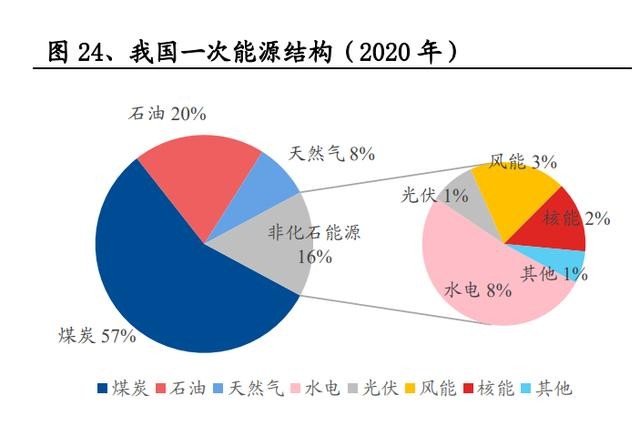

碳中和背景下,能源結(jié)構(gòu)加速低碳轉(zhuǎn)型。2020 年 12 月的氣候雄心峰會上,進一步表示到 2030 年單位 GDP 的二氧化碳排放比 2005 年下降 65%以上,非化石能源占一次能源比 例達到 25%左右。

對比我國近10年來的能源結(jié)構(gòu)變化,非化石能源占比自2011年的10%提升至2020 年的 16%,其中核能占比從 0.7%提高至 2.2%。而從電源結(jié)構(gòu)來看,核電發(fā)電量 占比從 2011 年的 1.9%提高至 2020 年的 4.9%。隨著終端用能電力化疊加電源結(jié) 構(gòu)調(diào)整,作為非化石能源的核電占比將繼續(xù)上升。

對比全球和主要國家的核能發(fā)電量占比,法國 2020 年的核電份額高達 64.53%, 位居全球第一。2020 年,全球平均的核能發(fā)電量份額為 9.52%,而我國核電占比 僅 4.9%,明顯低于全球平均水平。未來在碳中和背景下,我國核電份額的提升 空間廣闊。

相比于其他發(fā)電方式,核電利用小時數(shù)高、度電成本較低,具有低碳、穩(wěn)定、高 效的特點,適合作為優(yōu)質(zhì)基荷電源發(fā)展。

3、競爭格局:行業(yè)高度集中于中核、中廣核

3.1、國內(nèi)核電裝機集中度高,核電出海帶動新增長點

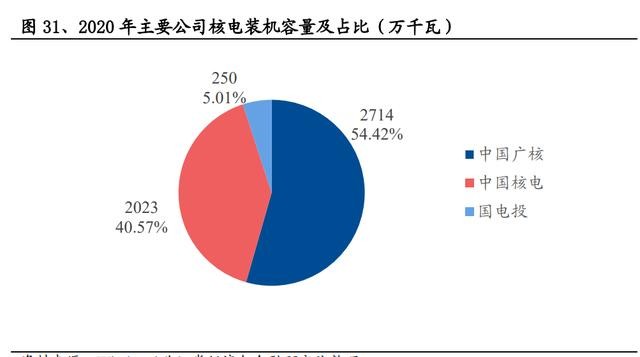

核電的開發(fā)運營具有行政準入壁壘、技術(shù)壁壘、資金壁壘,呈現(xiàn)高度集中的行業(yè) 特征。目前國內(nèi)僅中核、中廣核、國電投、華能 4 家擁有核電運營牌照。截至 2020 年末,中廣核集團的裝機容量占比 54.42%,中國核電集團的裝機容量占比 40.56%, 此外國電投裝機容量占比 5.01%(按控股口徑)。

我國核電技術(shù)發(fā)展全球領(lǐng)先,“一帶一路”政策下核電出海有望帶動新增長潛力。據(jù)中廣核統(tǒng)計,“一帶一路”沿岸共計劃對 28 個國家進行核電出口,規(guī)劃機組 126 臺,合計約 1.5 億千瓦。以三代機組平均造價 1.6 萬元/千瓦預估,僅建造市場空 間已高達約 2.4 萬億元。

3.2、中國核電:中核集團旗下核電龍頭,新能源業(yè)務(wù)貢獻新增長點

中國核電是中核集團的控股子公司,原名“中核核電”,實際控制人為國務(wù)院國資 委。自 2008 年起,中核集團通過股權(quán)劃轉(zhuǎn)方式,將其下屬 11 家核電經(jīng)營企業(yè)的 股權(quán)劃轉(zhuǎn)給中核核電,2011年公司整體變更為股份有限公司并更名為“中國核電”, 2015 年 6 月實現(xiàn)上市(601985.SH)。

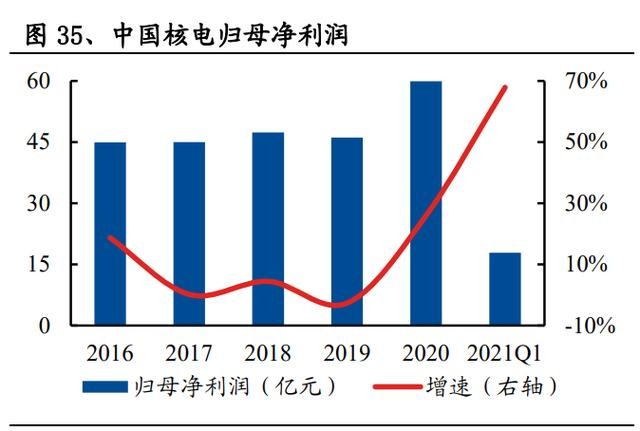

2020 年,公司實現(xiàn)營業(yè)收入 522.76 億元,同比+10.61%,近 5 年復合增速 14.81%; 實現(xiàn)歸母凈利潤 59.95 億元,同比+26.02%,近 5 年復合增速 9.66%;公司 2020 年核電發(fā)電量 1,483.36 億千瓦時,同比增長 8.9%。

公司通過電力中長期交易、省內(nèi)直接交易、跨省交易、政策性直供以及電力現(xiàn)貨 交易等多種方式爭取發(fā)電份額,參與市場化的比例持續(xù)擴大。2020 年,秦山核電、 江蘇核電、福清核電、三門核電以及海南核電總計完成市場化銷售電量 511.84 億 千瓦時,約占公司全年核電總上網(wǎng)電量的 37.06%。

核電公司業(yè)績增長的核心驅(qū)動力來自裝機增長。2020 年,公司田灣 5 號機組(二 代 M310 技術(shù))投入商運;2021 年 1 月,福清 5 號機組(三代技術(shù),全球首臺華 龍一號)投入商運;2021 年 6 月,田灣 6 號機(二代 M310 技術(shù))投入商運。截 至 2021H,公司投入商運的控股核電機組共 24 臺,總裝機容量達到 2251 萬千瓦, 約占全國商運核電機組的 43%;控股在建核電機組 3 臺,裝機容量合計 358.5 萬 千瓦,其中 2021 年下半年計劃投運 1 臺(福清 6 號機組),2024 年和 2025 年各 有 1 臺機組計劃投運(漳州 1 號 2 號機組)。

核電運營現(xiàn)金流良好,投資運營新能源貢獻新的經(jīng)濟增長點。截至 2020 年末, 公司的新能源在運裝機容量達 524.99 萬千瓦(包括風電 175.69 萬千瓦和光伏 349.30 萬千瓦),在建項目裝機容量 170.24 萬千瓦(包括風電 34.00 萬千瓦和光伏 136.24 萬千瓦)。公司在核電運營的優(yōu)質(zhì)現(xiàn)金流基礎(chǔ)上,進一步發(fā)展新能源運營業(yè) 務(wù),風光裝機規(guī)模快速上升,貢獻新的業(yè)績增長點。

3.3、中國廣核:中國廣核集團旗下 A+H 上市的核電龍頭

2014 年 3 月,中國廣核集團作為主要發(fā)起人,聯(lián)合廣東恒健投資、中核集團出資 成立中國廣核。2014 年 12 月,公司于 H 股上市(中廣核電力,01816.HK)。2019 年 8 月,公司公開發(fā)行 A 股募資凈額 123.90 億元并實現(xiàn) A 股上市(中國廣核, 003816.SZ)。截至 2021Q1,公司控股股東為中廣核集團,持股比例 57.98%,實 際控制人為國務(wù)院國資委。

2020 年,公司實現(xiàn)營業(yè)收入 705.85 億元,同比+15.95%,近 5 年復合增速 21.33%; 實現(xiàn)歸母凈利潤 95.62 億元,同比+1.02%,近 5 年復合增速 7.33%;2020 年,公 司核電機組上網(wǎng)電量 1864.87 億千瓦時,同比增長 4.20%。

公司貫徹執(zhí)行“爭取更多的上網(wǎng)電量計劃指標,爭取更優(yōu)的市場電量和電價,爭 取增量市場的開發(fā)和利用,爭取更多的跨省區(qū)外送電份額”的電力銷售策略。2020 年,市場化交易電量占總上網(wǎng)電量約 33.52%。

截至 2020 年末,公司管理 24 臺在運核電機組和 7 臺在建核電機組(其中包含控 股股東委托管理的 3 臺在建機組),裝機容量分別為 27,142 兆瓦和 8,210 兆瓦,占 全國在運及在建核電總裝機容量的 54.42%以及 47.31%。2021 年 6 月,紅沿河 5 號機組首次成功并網(wǎng)發(fā)電。

4、風險提示

1)電價政策調(diào)整風險:若核電電價下調(diào),將對公司項目運營利潤造成不利影響;

2)核電建設(shè)進度不及預期:核電項目建設(shè)期長,若因種種原因造成建設(shè)工期延長, 將導致造價成本大幅上升;

3)核安全風險:若世界范圍內(nèi)發(fā)生核事故,將會對項目推進節(jié)奏、核電長期發(fā)展 空間造成不利影響。

免責聲明:本網(wǎng)轉(zhuǎn)載自合作媒體、機構(gòu)或其他網(wǎng)站的信息,登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其內(nèi)容的真實性。本網(wǎng)所有信息僅供參考,不做交易和服務(wù)的根據(jù)。本網(wǎng)內(nèi)容如有侵權(quán)或其它問題請及時告之,本網(wǎng)將及時修改或刪除。凡以任何方式登錄本網(wǎng)站或直接、間接使用本網(wǎng)站資料者,視為自愿接受本網(wǎng)站聲明的約束。